Welchen Wert hat eine vorbildliche Governance-Struktur, wenn die Führung eines Unternehmens nicht im Einklang damit steht? Die Antwort der Anleger hierauf ist eindeutig: Sie investieren bevorzugt in Titel, die sich sowohl in ihrer Governance-Struktur als auch in der Unternehmensführung positiv vom übrigen Markt abheben und dadurch von nachhaltig niedrigeren Kapitalkosten profitieren. Verstöße gegen Gesetze und das Abweichen von anerkannten Governance-Prinzipien belasten aber nicht nur den Unternehmenswert. Sie steigern zugleich die Anfälligkeit dafür, Ziel aktivistischer Short-Kampagnen zu werden. Was sich aus der Historie dieser Kampagnen für die Portfoliokonstruktion ableiten lässt, erläutern wir am Beispiel des europäischen Aktienmarktes. Eine ausführliche Darstellung der Problematik und Lösungsansätze, vorgstellt von Jan Rabe, Co-Leiter Sustainable Investment Office, Metzler Asset Management.

Anleger honorieren eine vorbildliche Governance

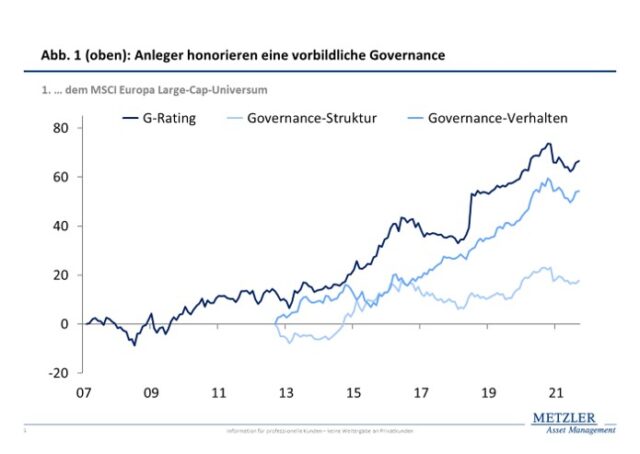

Eine Differenzierung nach Governance-Faktoren hat die Rendite-Risiko-Profile von Portfolios europäischer Aktien nachhaltig gestärkt (Abb. 1 oben und Abb. 1 unten). Zugleich beobachten wir, dass Fehlverhalten bei der Unternehmensführung stärker geahndet wird als eine mangelhafte Governance-Struktur.

Grafik 1 oben: Anleger honorierten eine vorbildliche Governance-Bewertung innerhalb des europäischen Aktienspektrums, Brutto-Überschussrenditen, in % ggü. dem MSCI Europa LaregeCap-Universum

Quellen: MSCI, FactSet, Metzler

Grafik 1 unten: Anleger honorierten eine vorbildliche Governance-Bewertung innerhalb des europäischen Aktienspektrums, Brutto-Überschussrenditen, in % ggü. dem MSCI Europa Small- und Mid-Cap-Universum

Quellen: MSCI, FactSet, Metzler

Je kleiner die Marktkapitalisierung eines Unternehmens, desto stärker kam dieser Effekt rückblickend zum Tragen. Das hat einen bestimmten Grund: Eine risikominimierende Governance-Struktur verändert sich entlang den Entwicklungsphasen eines Unternehmens und folgt keinem linearen Bewertungsmuster.

Die Einschätzung des Governance-Verhaltens hingegen ist eindeutig: Fehlverhalten wird stets negativ ausgelegt. Und da Anleger solange konformes Governance-Verhalten unterstellen, bis es Anlass zum Umdenken gibt, sollte eine Differenzierung nach dem konkreten Verhalten eines Unternehmens Teil des Portfoliorisikomanagements sein.

Aktivistische Short-Kampagnen zielen auf schwache Governance-Profile ab

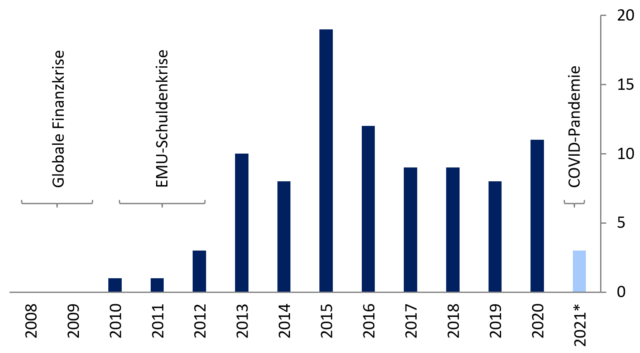

Dass sich das Meiden schwacher Governance-Profile auszahlt, lässt sich am Beispiel aktivistischer Short-Kampagnen zeigen. Einen Mehrwert bietet diese Analyse vor allem im Rahmen von konzentrierten Kaufen-und-Halten-Portfoliostrategien, die Akzente im Small- und Mid-Caps Bereich setzen. Denn 90 % der knapp 100 Ziele aktivistischer Short-Kampagnen in Europa seit 2010 wiesen eine Marktkapitalisierung von weniger als 20 Mrd. Euro aus (Abb. 2).[1]

Grafik 2: Ziele aktivistischer Short-Kampagnen in Europa — durch einen Research-Report offengelegte Short-Positionen

Quellen: Metzler (eigene Recherche), 2021: Year-to-Date-Daten, Stand 09/2021

Weiter Auf Seite 2