Das makroökonomische Umfeld, das in den letzten 25 Jahren das Fundament der globalen Finanzmärkte gebildet hat, ist eindeutig im Wandel. Dies könnte tiefgreifende Auswirkungen auf die Art und Weise haben könnte, wie Anleger über Anlagenpreise und Marktstrukturen nachdenken sollten.

Neue Realität: strukturell höhere und volatilere Inflation

Die weltweit zu beobachtende strukturelle Inflation bildet die Grundlage für unsere These, dass sich ein „Regimewechsel“ anbahnt. Genaugenommen vertreten wir diese Überzeugung schon seit mehr als einem Jahr – auch wenn der Markt und die Zentralbanken währenddessen meist davon ausgingen, dass sich die wieder erstarkte Inflation lediglich als „vorübergehend“ erweisen würde. Unsere Researcharbeit des Jahres 2021 war zu dem Schluss gekommen, dass die Inflation künftig mit hoher Wahrscheinlichkeit hartnäckig höher und deutlich volatiler ausfallen würde als erwartet. Einige, wenn auch nicht alle, der langjährigen Ursachen für eine niedrige und stabile Inflation sind inzwischen zu einem gewissen Grad in ihr Gegenteil umgekehrt worden. Insbesondere beobachten wir heute tektonische Verschiebungen in Richtung einer geringeren Globalisierung, einer stärkeren Regionalisierung und einer Reihe neuer politischer Ziele, wozu auch die Dekarbonisierung zählt, die eine aktivere Finanzpolitik erfordern. All diese Entwicklungen werden unserer Meinung nach eher zu einer höheren Inflation als zu einem stärkeren Trendwachstum führen.

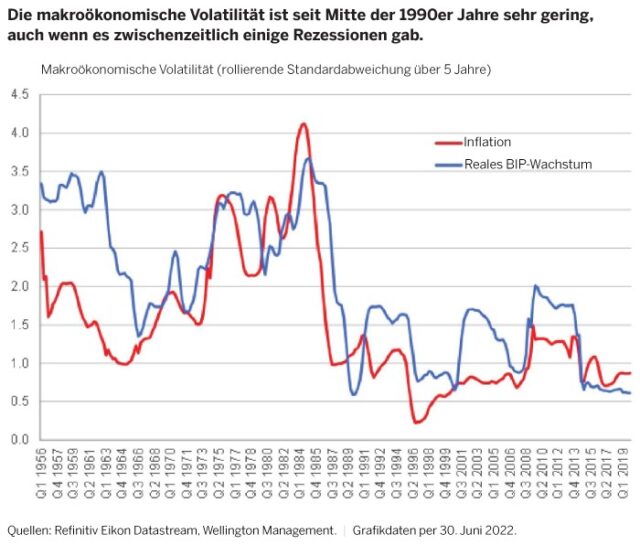

Ein besonders auffälliges Merkmal der letzten 25 Jahre war die allgemein niedrige makroökonomische Volatilität, und zwar sowohl in Bezug auf das BIP-Wachstum als auch die Inflation, auch wenn es zwischenzeitlich einige tiefe Rezessionen gab (Abbildung 1). Wir sind der Meinung, dass wir in eine Welt zurückkehren, in der das BIP-Wachstum und die Inflation wieder stärker schwanken werden – ähnlich wie wir es in der Zeit ungefähr von Mitte der 1960er bis Ende der 1980er Jahre erlebt haben. In dieser Zeit traten Wirtschafts- und Konjunkturzyklen tendenziell häufiger auf und waren stärker ausgeprägt.

Abbildung 1

Neue Realität: straffere Geldpolitik, stärkere Zyklizität

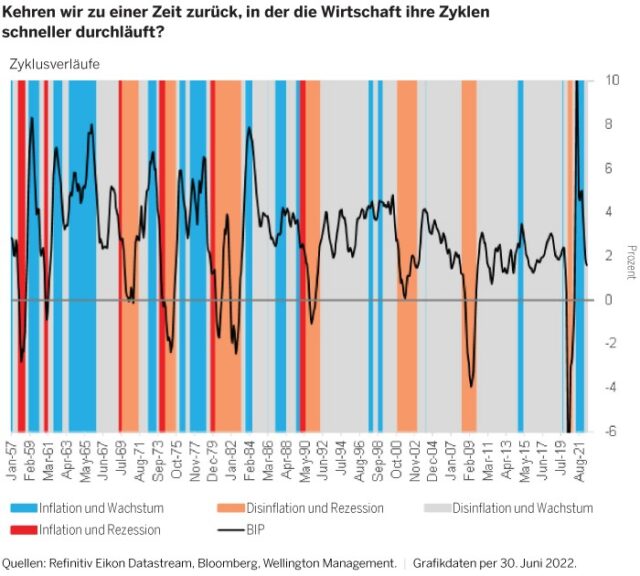

Natürlich gab es in den letzten mehr als zwanzig Jahren einige Phasen, in denen die systemische Finanzmarktstabilität durch aufgestaute Marktungleichgewichte und Exzesse gefährdet wurde – vor allem im Zuge der globalen Finanzkrise des Jahres 2008. Diese Übergangsphasen waren jedoch in der Regel nur von kurzer Dauer, da die US-Notenbank Fed und andere Zentralbanken weltweit einfach ihre extrem lockere Geldpolitik weiter verstärkten, um den Schaden zu begrenzen. Dies hatte zur Folge, dass die Realzinsen immer weiter sanken und der Wirtschaftszyklus relativ schnell zu einem „gesunden Wachstum mit niedriger Inflation“ zurückkehrte. Ein wichtiges Ergebnis unserer Analyse: In den letzten 25 Jahren befanden sich die meisten Volkswirtschaften der Welt im Durchschnitt 31 Monate in Folge in der Zyklusphase mit „Wachstum, aber wenig Inflation“. Abbildung 2 zeigt anhand einer Farbkodierung den dramatischen Wechsel zu relativer konjunktureller Stabilität, der in den 1990er Jahren begann.

Abbildung 2

Unserer Meinung nach kann die Bedeutung dieser begrenzten Zyklizität für die Renditen von Vermögenswerten und die Marktstrukturen während der vergangenen mehr als zwei Jahrzehnte gar nicht hoch genug eingeschätzt werden. So hat sie beispielsweise zur relativen Dominanz des Technologiesektors beigetragen, da eine schwächere zyklische Volatilität ein geringeres Risiko im Zusammenhang mit der Finanzierung wachstumsstarker Geschäftsmodelle mit hohem Liquiditätsbedarf bedeutete. Auch der kometenhafte Aufstieg passiver Anlagestrategien ist darauf zurückzuführen: Je mehr die Zentralbanken die Volatilität unterdrückten, desto mehr verminderten sie auch die Ertragsstreuung und Anlagechancen innerhalb von Anlageklassen bzw. zwischen verschiedenen Regionen. Dadurch wurde es für aktive Manager schwerer, eine Outperformance zu erzielen. Dieses Umfeld hat Anreize für eine Konzentration des Kapitals auf die Vermögenwerte mit der höchsten Wertentwicklung, insbesondere US-Anlagen, gesetzt, da die Marktführerschaft aufgrund der geringeren zyklischen Volatilität verlässlicher wurde.

Konsequenzen für die Asset-Allokation: die Kernpunkte unserer Einschätzungen

Was bedeutet all das also für die Vermögensallokation? Da sich der makroökonomische Strukturwandel noch in einem frühen Stadium befindet, ist eine präzise Antwort zum jetzigen Zeitpunkt unrealistisch. Zudem wird eine stärkere Zyklizität eine größere strategische Flexibilität bei der Asset-Allokation erfordern, was wiederum bedeutet, dass die Antwort in jeder Phase eines Zyklus eine andere sein kann. Mit Abstand betrachtet zeichnen sich aber fünf zentrale Eckpunkte unserer Anlageeinschätzungen zum Zeitpunkt der Veröffentlichung dieses Artikels ab:

- Ein höherer, volatilerer Diskontsatz wird sich auf die Bewertung von Vermögenswerten auswirken: In der neuen Welt, auf die wir uns unserer Meinung nach zubewegen, wird der Diskontsatz höher sein und stärker schwanken. Die Kapitalkosten werden erhöht bleiben. Dies dürfte zur Folge haben, dass die Zinsstrukturkurven steiler verlaufen als in der Vergangenheit. Die Credit Spreads dürften sich ausweiten und die Bewertungen von Aktien sinken. Dies gilt insbesondere für Wachstumswerte, die am empfindlichsten reagieren, wenn ein höherer Diskontsatz auf ihre zukünftigen Gewinne angewandt wird.

- Innerhalb der Anlageklassen werden die Clusterbildung ab- und die Streuung zunehmen: Es kann nicht mehr davon ausgegangen werden, dass hohe Mengen an Liquidität für positive Trends in sämtlichen Marktsegmenten sorgen werden. Außerdem wird die Deglobalisierung die Kostenbasis der Unternehmen strukturell erhöhen. Es wird klarere Gewinner und Verlierer geben. Wir rechnen mit einer stärkeren Differenzierung zwischen Unternehmen, die die Veränderungen schnell erkennen und sich darauf einstellen, ihre Kosten kontrollieren und ihre Preissetzungsmacht ausüben können, und solchen, denen dies nicht gelingt.

- Es wird größere Unterschiede und eine stärkere „Entkopplung“ zwischen einzelnen Ländern geben: Einige Länder werden nicht nur die Geldpolitik, sondern auch fiskalpolitische Instrumente heranziehen, um die wirtschaftlichen und sonstigen Herausforderungen, vor denen sie stehen, zu bewältigen. Diese Entscheidungen werden allerdings zu einem großen Teil von der Politik bestimmt: Unterschiedliche Regierungen werden unterschiedliche Entscheidungen treffen. Dabei kommen zahlreiche Faktoren zum Tragen, darunter nicht zuletzt die Frage, ob in einem Land in näherer Zukunft eine wichtige Wahl ansteht. Wir glauben, dass sich diese länderspezifischen Nuancen als sehr relevant erweisen werden.

- Wir sollten uns nicht mehr auf die historisch negative Korrelation zwischen Anleihen und Aktien verlassen: Es wird längere Zeiträume geben, in denen sich Wachstum und Inflation in unterschiedliche Richtungen bewegen, wie dies schon in den 1960er, 1970er und 1980er Jahren der Fall war. Der explizitere Zielkonflikt zwischen Wachstum und Inflation wird die Fähigkeit der Zentralbanken einschränken, über lange Strecken des Zyklus hinweg auf schwaches oder starkes Wachstum zu reagieren. Dies könnte sich destabilisierend auf die Korrelation zwischen Anleihen und Aktien auswirken, da die Erträge aus Anleihen möglicherweise nicht mehr als hoch effektive Absicherung gegenüber Aktien dienen.

- Der Wert von Flexibilität und Liquidität wird steigen: Wenn am Markt weniger Liquidität vorhanden ist und die makroökonomische Volatilität steigt, könnte die Investment-Landschaft komplexer und unbeständiger werden. Die Folge: Eine flexiblere Vermögensallokation und mehr Liquidität dürften von höherem Wert (und möglicherweise auch von größerem Nutzen) sein, da Anleger in vielen Fällen möglicherweise ihre Haltedauer verkürzen müssen.

Fazit: Wir müssen auf grundlegende globale Umwälzungen gefasst sein

Es mehren sich die Anzeichen dafür, dass derzeit weltweit ein grundlegender Wandel im Gange ist, der die makroökonomische Dynamik der letzten beiden Jahrzehnte erschüttern wird. Wir sind der Meinung, dass Anleger geeignete Maßnahmen ergreifen sollten, um ihre Portfolios entsprechend auszurichten.

Gastkommentar von John Butler, Makrostratege bei Wellington Management