Die Revolution auf dem Gebiet der Nachhaltigkeit ist in vollem Gange. Investoren berücksichtigen zunehmend die wesentlichen Risiken, die mit Umwelt‑, Sozial- und Governance-Faktoren (ESG) einhergehen und Tausende von Unternehmen haben sich für die kommenden Jahre zu ehrgeizigen Zielen verpflichtet. Drei Schlüsseltrends werden meiner Meinung nach die Investmentlandschaft auf dem Gebiet der Nachhaltigkeit in den kommenden Jahren weiter vorantreiben.

- Politik der Transformation

Wir gehen davon aus, dass das Tempo und der Umfang der politischen Vorgaben, die wir in Bezug auf die Offenlegung von Unternehmen, die Umlenkung von Kapitalströmen, die nachhaltige Finanzierung im Allgemeinen und zunehmend auch auf nachhaltige Anlageprodukte gesehen haben, das Umfeld auch in Zukunft prägen werden.

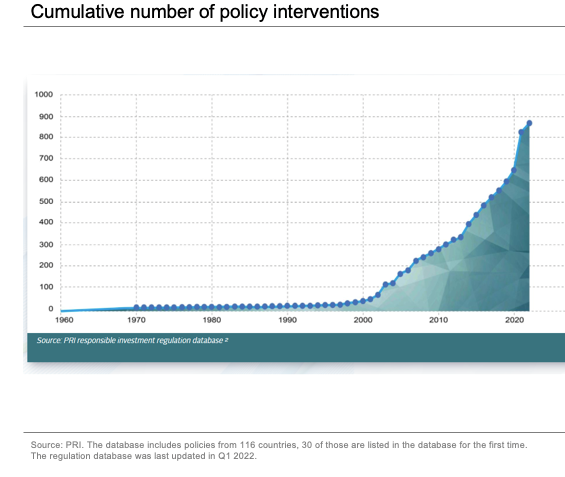

Allein im Jahr 2021 traten weltweit mehr als 200 neue und überarbeitete politische Maßnahmen (siehe Abbildung) in Kraft. Beispiele hierfür sind die EU-Richtlinie über die Nachhaltigkeitsberichterstattung von Unternehmen (CSRD) und die Verordnung über die Offenlegung nachhaltiger Finanzinstrumente (SFDR), die neue ESG-bezogene Berichterstattungspflichten für Unternehmen bzw. Investoren einführen. Hinzu kommt die erwartete Verabschiedung des Rahmenwerks der Task Force on Climate-Related Financial Disclosures (TCFD) für große Unternehmen durch das Vereinigte Königreich und die Vorschläge der Securities and Exchange Commission (SEC) in den USA zur Klimaberichterstattung, die diesen Bereich deutlich proaktiver angehen.

Abbildung: Kumulative Anzahl der politischen Interventionen

Eine wichtige Triebkraft für diese Flut an Maßnahmen ist meines Erachtens die Erkenntnis, dass die private Finanzierung bei der Bewältigung der wichtigsten Herausforderungen im Bereich der Nachhaltigkeit von zentraler Bedeutung ist. Sollten wir eine nachhaltige Netto-Null-Wirtschaft aufbauen wollen, muss den Unternehmen, die diese Zukunft gestalten sollen, umfangreich Kapital zur Verfügung gestellt werden.

In naher Zukunft erwarten wir eine strengere Regulierung der Anbieter von ESG-Informationen und ‑Ratings sowie weitere Anstrengungen zur Harmonisierung und Verbesserung der Offenlegung von Unternehmen.

- Netto-Null-Zwang

Einen zweiten Trend, der langfristig nachhaltige Investitionen vorantreiben wird, sehen wir im Zwang zum Netto-Null-Effekt. Bekanntlich ist die Dekarbonisierung von entscheidender Bedeutung, um die schlimmsten Auswirkungen des Klimawandels zu vermeiden und wir beobachten bereits, dass Regierungen und private Finanzinstitute sich dieser Zielsetzung nähern. Etwa ein Fünftel der 2.000 größten Unternehmen weltweit haben sich mittlerweile in irgendeiner Form zur Netto-Null-Emission verpflichtet. Die Herausforderung der Umsetzung darf jedoch nicht unterschätzt werden, vor allem, wenn die Finanzsysteme vor dem Hintergrund von Krieg und steigender Inflation destabilisiert werden, was die ebenso wichtigen Herausforderungen der Energiesicherheit und der Erschwinglichkeit noch verschärft.

Um die entscheidenden Klimaziele zu erreichen, müssen sich die Investitionen in saubere Energie laut IEA bis zum Jahr 2030 auf rund 4 Billionen USD verdreifachen. Initiativen wie die Glasgow Financial Alliance for Net Zero (GFANZ), ein Zusammenschluss von Finanzinstituten mit Vermögenswerten in Höhe von 130 Billionen US-Dollar, haben bereits damit begonnen, in die Transformation in Richtung Netto-Null-Ziel zu investieren. Dennoch ist eine stärkere Zusammenarbeit der Investoren erforderlich, um Finanzmittel in großem Umfang zu mobilisieren und die Investoren müssen für die Einhaltung der vereinbarten Ziele verantwortlich sein.

Die Unternehmen werden zunehmend aufgefordert, solide Pläne für den Übergang zum Klimaschutz vorzulegen, die eine kohlenstoffarme Zukunft unterstützen. Auf den Jahreshauptversammlungen wurden bisher mehr als 30 vom Management unterstützte “Say on Climate”-Abstimmungen durchgeführt – ein Anstieg im Vergleich zum Vorjahr. Investoren wie wir haben die Pflicht, diese Pläne zu prüfen und unsere Stimme auf Aktionärsversammlungen zu erheben, sofern sie nicht ausreichend für Mehrheiten sind. Im Vereinigten Königreich hat das Finanzministerium nach einer Ankündigung während der COP26 die UK Transition Plan Taskforce ins Leben gerufen, um einen Goldstandard für Klimaübergangspläne zu entwickeln. Die Entwicklung eines gemeinsamen Verständnisses darüber, wie ein angemessener Übergangsplan aussieht, wird insbesondere in den nächsten Jahren ein wichtiger Schwerpunkt sein.

- Umstellung von Transparenz auf Rechenschaftspflicht

Der dritte Trend, der nachhaltige Investitionen langfristig bestimmen wird, liegt in der allgemeinen Verlagerung von der Transparenz zur Rechenschaftspflicht. Dies gilt sowohl für den Finanzsektor als auch für Unternehmen, da ein breites Spektrum von Interessenvertretern – Verbraucher, Mitarbeiter, Regulierungsbehörden und die Gesellschaft im Allgemeinen – von den Unternehmen zunehmend erwartet, dass sie ihre sozialen und ökologischen Auswirkungen gezielter und detaillierter angehen.

Beispielsweise haben mehr als 13 000 Unternehmen, die rund 64 Prozent der globalen Marktkapitalisierung repräsentieren, im Jahr 2021 über das CDP Daten zu Klimawandel, Wassersicherheit und Waldrodung offengelegt. Dies entspricht einem Anstieg von 37 Prozent seit 2020. So positiv diese deutliche Zunahme der Offenlegung auch ist, der nächste Schritt besteht darin, dass die Unternehmen mehr Rechenschaft ablegen. Während die meisten Unternehmen beispielsweise darüber berichten, wie sich Themen wie das Klima auf ihre Geschäftsentwicklung auswirken, werden sie nach den neuen Vorschriften voraussichtlich auch über ihre Auswirkungen berichten müssen, d. h. wie sich ihre Geschäftstätigkeit auf das Klima auswirkt. In der EU-Terminologie markiert dies den Übergang von der einfachen “Wesentlichkeit”, die sich auf die Risiken für das Unternehmen konzentriert, zu einer “doppelten Wesentlichkeit”, die die Unternehmen nicht nur zur Offenzulegung der Auswirkungen von Nachhaltigkeitsaspekten auf ihre Geschäftsentwicklung zwingt, sondern insbesondere, wie sich ihre Geschäftstätigkeit auf die Umwelt und die Gesellschaft auswirkt.

Der Wandel im Bereich Nachhaltigkeit schreitet voran. Doch wie jeder dieser Trends deutlich macht, wird der Übergang zu einer nachhaltigeren Welt alles andere als einfach sein. Es ist unerlässlich, dass wir zusammenarbeiten und uns gemeinsam auf diese Zeit des Wandels einlassen, uns aber auch über der vor uns liegenden Herausforderungen bewusst sind.

Autorin: Stephanie Maier, Global Head of Sustainable and Impact Investing bei GAM Investments