Die US-Inflation hat im Juni erneut auf der hohen Seite überrascht: Der Anstieg der Verbraucherpreise lag bei 9,1 Prozent gegenüber dem Vorjahr und die Kerninflation bei 5,9 Prozent – im Vergleich zu Erwartungen in Höhe von 8,8 bzw. 5,7 Prozent. Beim gegenwärtigen Stand der Dinge kann das Risiko nicht ausgeschlossen werden, dass sich das inflationäre Umfeld verfestigt, insbesondere durch Zweitrundeneffekte. Daher hat die Fed keine andere Wahl, als sich auf ihr Hauptmandat – Wahrung der Preis-niveaustabilität – zu konzentrieren und weiterhin schnell und entschlossen zu handeln. Unserer Ansicht nach sollte sie daher eine weitere Anhebung der Fed Funds Rate um 75 Basispunkte beschließen.

Die industriellen und technologischen Entwicklungen der letzten zwei Jahrhunderte haben die Welt verändert. Sie haben den Lebensstandard verbessert und den wissenschaftlichen Fortschritt gefördert. Gleichzeitig haben nicht nachhaltige Konsumgewohnheiten zu einer Umweltkrise geführt, die, wenn sie nicht bekämpft wird, den Fortbestand des Lebens auf unserem Planeten bedroht.

ADVERTORIAL — Über elektronische Wertpapiere in digitale börsenunabhängige Immobilieninvestments investieren

25. Juli 2022

Mit der Gründung eines eigenen Fintech-Unternehmens mit dem Fokus auf digitale Immobilieninvestments hat die DEUTSCHE FINANCE GROUP die strategische Ausrichtung für ihre Investoren erweitert und hat als erster Anbieter in Deutschland ein vollreguliertes elektronisches Wertpapier für Privatanleger konzipiert. Über eine eigene Online-Investmentplattform erhalten Privatanleger einen vollständig regulierten digitalen Zugang zu den Prime-Immobilieninvestments der DEUTSCHE FINANCE GROUP und können so parallel zu finanzstarken Institutionellen Investoren wie Pensionskassen oder Staatsfonds investieren. Mesut Cakir, Geschäftsführer der Deutsche Finance...

Lloyd Fonds wird zu Laiqon

25. Juli 2022

Umfirmierung im Hause Lloyd Fonds. Das Unternehmen will sich nach übereinstimmenden Medienangaben in „Laiqon“ umbenennen.

Viele Anleger müssen in der aktuellen Situation ihre regionale Aktienallokation überdenken. Insbesondere europäische Dividendentitel stehen vor dem Hintergrund des Kriegs in der Ukraine auf dem Prüfstand. Anleger sollten bei ihrer Suche nach Rendite ihren Blick nach Asien wenden, schreibt George Gosden, Portfoliomanager des Threadneedle (Lux) Asian Equity Income, in einem aktuellen Marktkommentar. Denn die Region kann mit überdurchschnittlichem Dividendenwachstum punkten.

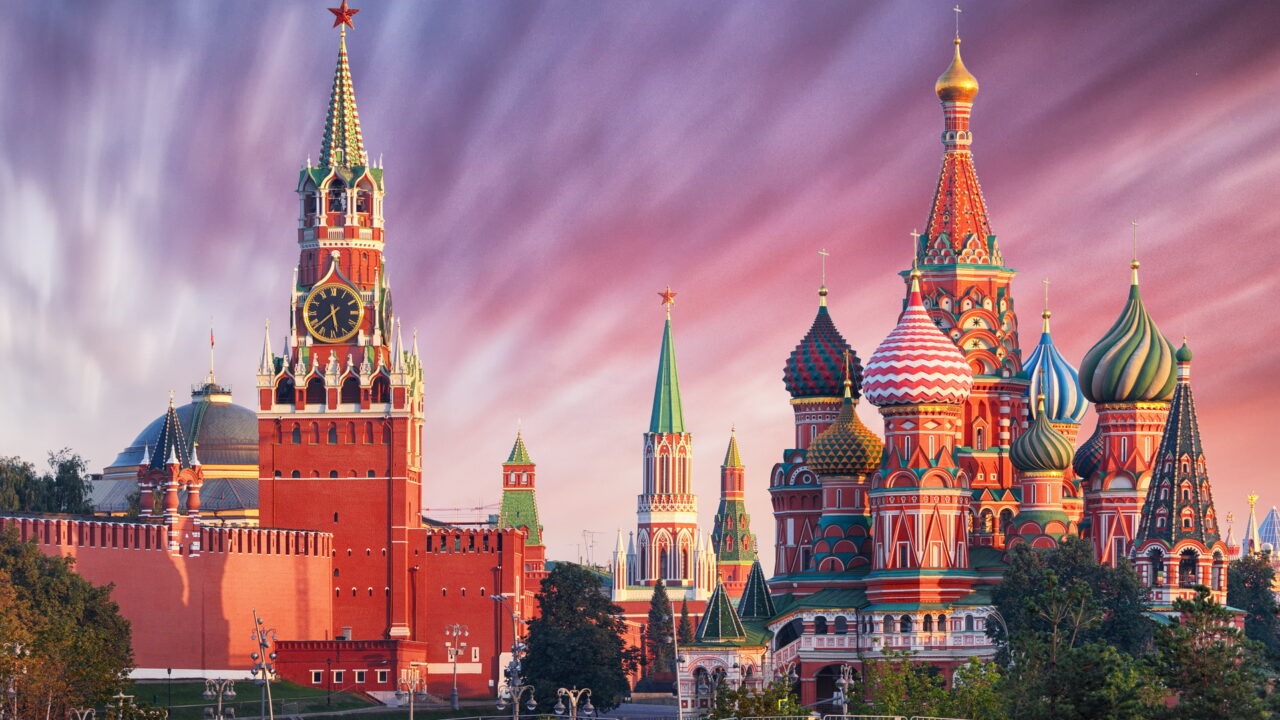

Überbewerteter Rubel könnte zurückfallen, wenn Russland seine Stützungsmaßnahmen lockert

25. Juli 2022

Der russische Rubel ist in diesem Jahr die Währung mit der besten Performance gegenüber dem steigenden US-Dollar, er ist um 30 % gestiegen, was einem Siebenjahreshoch entspricht und mehr als doppelt so hoch ist wie der Tiefststand nach der Ukraine-Invasion. Die gegenläufige Stärke des Rubels ist auf die dreifache Unterstützung durch drakonische Kapitalkontrollen, hohe Zinsen und eine geringere Nachfrage nach dem US-Dollar zurückzuführen.

Die Stimmung in Europas Unternehmen trübt sich weiter ein. Der Einkaufsmanagerindex im Euroraum sank im Juli um 2,6 auf 49,4 Punkte. Ab 50 Punkten signalisiert das Wirtschaftsbarometer Wachstum – der aktuelle Wert bedeutet also, dass die Konjunkturdynamik zum Erliegen gekommen ist. Die Wertschöpfung im Euroraum dürfte somit im zweiten Halbjahr bestenfalls stagnieren, in Deutschland wird sie sogar zurückgehen. Die Teilkomponenten des Index zeigen dies deutlich: Nach vorn gerichtete Indikatoren wie die Auftragseingänge und die Unternehmenserwartungen haben über die letzten Monate noch stärker nachgegeben.

Was haben Digital Health, Clean Energy und Cyber Security gemeinsam? Es sind Zukunftsthemen, die von Megatrends getrieben werden – tiefgehenden, globalen Entwicklungsprozessen, die Politik, Wirtschaft und die Gesellschaft beeinflussen und nachhaltig prägen: Die Dynamik solcher Trends entfaltet sich über mehrere Jahrzehnte.

EZB: Teurer Kompromiss

22. Juli 2022

Auf ihrer Sitzung hat die EZB die Leitzinsen um 50 Basispunkte angehoben und damit die Zeit der Negativzinsen beendet. Gleichzeitig hat sie weitere Zinsschritte angekündigt und einen unbegrenzten Rettungsschirm für fiskalisch angeschlagene Mitgliedsländer aufgespannt. Ein mutiger Kompromiss mit erheblichen ökonomischen und politischen Kosten. Und das Rezessionsrisiko für den Euro-Raum bleibt hoch. Ähnlich dem US-Markt könnte in Europa bald über eine Inversion der Zinskurven diskutiert werden, meint Dr. Johannes Mayr, Chefvolkswirt bei Eyb & Wallwitz.

Die Ära des Nullzinses ist zu Ende. Eine neue Zeitrechnung beginnt. Zentrale Notenbanken rund um den Globus erhöhen die Zinsen, um die Inflation in den Griff zu bekommen. Für Investments in Unternehmensanleihen eröffnen sich somit wieder Chancen auf höhere Erträge. Bei der ESG-Integration in der Asset-Klasse Unternehmensanleihen müssen Investoren aber einige Fallstricke beachten, so das Fazit einer aktuellen Studie aus dem Hause Metzler. Die Autoren Joanna Glöggler und Daniel Sailer wollen den Blick darauf schärfen, dass es aus Ihrer Sicht im Hinblick auf ESG-Kennzahlen zwischen den Asset-Klassen Aktien und Unternehmensanleihen zu differenzieren gelte und veranschaulichen das an Beispielen.